会社分割(吸収分割)によるゴメス・コンサルティング事業の承継に関するお知らせ

2021年5月14日

当社は本日開催の取締役会において、当社のゴメス・コンサルティング事業(以下「本事業」)を会社分割により、株式会社ブロードバンドセキュリティ(本社:東京都新宿区、代表取締役:滝澤貴志 以下、「ブロードバンドセキュリティ」)へ承継する会社分割契約を締結することを決議いたしましたので、お知らせいたします。

1.会社分割の目的

当社は本事業において、利用者視点での客観的サイトランキングを調査・公表しつつ、企業のウェブサービスの評価・分析・コンサルティングおよび各種システム開発業務を提供してまいりました。近年ではウェブサイトの効率的かつ安定的な管理・運営をサポートするために、主に金融機関に向けたウェブサイトの品質検証・管理サービスを拡充させています。

一方、ブロードバンドセキュリティは、セキュリティ監査・コンサルティング、脆弱性診断および情報漏洩IT対策を実施するITセキュリティに特化したサービス専門企業であり、2000年11月の設立以降、高い技術力と信頼性をもって顧客企業に最適なセキュリティソリューションを提供しています。

本事業の承継により、当社およびブロードバンドセキュリティは、共同で金融機関等に向けた、セキュリティも含めた総合的なIT管理ソリューションを拡大してまいります。

また、当社は本会社分割の対価としてブロードバンドセキュリティの株式の割当てを受け、SBIインキュベーション株式会社、SBI Fintech Solutions株式会社に次ぐ第3位株主となる予定であり、SBIグループとも連携して本事業の強化を図ることが、当社およびブロードバンドセキュリティの企業価値向上に最適であると判断いたしました。

2.会社分割の要旨

(1) 会社分割の日程

取締役会決議: 2021年5月14日

契約締結日: 2021年5月14日

会社分割予定日(効力発生日): 2021年7月1日(予定)

(2) 会社分割の方式

本件会社分割は、当社を分割会社とし、ブロードバンドセキュリティを承継会社とする分社型(物的)会社分割です。

(3) 会社分割に係る割当ての内容(分割対価)

本件会社分割に際し、当社はブロードバンドセキュリティより、本事業の権利義務を承継させる対価としてブロードバンドセキュリティの株式556,844株の交付を受ける予定です。なお、本吸収分割による現金の受領はありません。対価を株式としたのは、今後当社とブロードバンドセキュリティとのシナジー効果を最大限に発揮するために、資本参加が最も望ましい形であると両社が総合的に判断したことによるものです。

(4) 分割に伴う新株予約権及び新株予約権付社債に関する取扱い

該当事項はありません。

(5) 会社分割により増減する資本金

当社の資本金等については、本会社分割による変動はありません。

(6) 承継会社が承継する権利義務

承継会社は、本件会社分割により、本事業に係わる権利義務、契約上の地位および資産・負債を承継いたします。

(7) 債務履行の見込み

本会社分割の効力発生日以降、承継会社が会社分割により承継した債務の履行の見込みについて問題ないものと判断しております。

3.本会社分割に係る割当ての内容の根拠等

(1) 割当ての内容の根拠及び理由

当社は、本会社分割に係る割当ての公正性・妥当性を確保するため、笠原公認会計士事務所を第三者算定機関として選定し、本会社分割の対象事業の価値の算定を依頼しました。当社及びブロードバンドセキュリティは、それぞれの第三者算定機関による算定結果及び対象事業の状況並びに将来の見通し等を総合的に勘案し、両社間で本会社分割について慎重に協議を重ねた結果、最終的に「2.本会社分割の要旨」の「(3)会社分割に係る割当ての内容(分割対価)」に記載の内容が妥当であるとの判断に至り本会社分割契約を締結いたしました。

(2) 算定に関する事項

① 算定機関の名称並びに会社分割当事会社等との関係

本会社分割の対価の算定にあたって公正性・妥当性を確保するための手続きの一環として、当社は、笠原公認会計士事務所を第三者算定機関として選定し、本会社分割の対象事業の価値の算定を依頼しました。なお、笠原公認会計士事務所は、当社、ブロードバンドセキュリティおよび前2社の親会社であるSBIホールディングス株式会社(以下、「SBIホールディングス」)の関連当事者には該当せず、当社、ブロードバンドセキュリティおよびSBIホールディングスとの間で重要な利害関係を有しておりません。

② 算定の経緯

当社は、本事業について、金融機関に向けたUI/UXによる調査・分析・開発業務を提供しており、今後我が国において市場規模が拡大し続けると予想されるフィンテック(FinTech)の典型的な事業モデルの1つであることから、引き続き業績拡大が可能であり、営業利益の増益を見込んでおります。

笠原公認会計士事務所は、本会社分割後も対象事業が承継会社において継続して営まれることから、同事業により得られる見込みのキャッシュフローに基づきその価値を評価するインカムアプローチに属するディスカウンテッド・キャッシュ・フロー法(DCF法)を採用するのが適切であるとした上で、当社の上記の財務予測とその他の財務資料により、事業価値の算定を行い、その結果、対価の想定レンジを1,173百万円~1,423百万円としました。

なお、笠原公認会計士事務所は、上記の評価に際して、当社が一般に公表した情報および当社から個別に提供を受けた情報を原則としてそのまま採用し、採用したそれらの資料及び情報等がすべて正確かつ完全なものであることを前提としており、それらの正確性及び完全性の検証を独自に行っておりません。また、対象事業の資産及び負債について、個別の各資産及び各負債の分析並びに評価を含め、独自に評価、鑑定または査定を行っておらず、第三者機関への鑑定又は査定の依頼も行っておりません。

以上を踏まえ、当社及びブロードバンドセキュリティは、それぞれの第三者算定機関による算定結果及び対象事業の状況並びに将来の見通し等を総合的に勘案し、両社間で本会社分割について慎重に協議した結果、対象事業の事業価値を1,200百万円とし、2021年4月1日~2021年4月30日のブロードバンドセキュリティの平均株価2,155円(円未満切捨)をもとに、会社分割に係る割当て株数を556,844株とすることに合意いたしました。

4.会社分割当事会社の概要

| 分割会社 (2021年3月31日現在) | 承継会社 (2021年3月31日現在) | ||||||

|---|---|---|---|---|---|---|---|

| (1) 名称 | モーニングスター株式会社 | 株式会社ブロードバンドセキュリティ | |||||

| (2) 所在地 | 東京都港区六本木一丁目6番1号 | 東京都新宿区西新宿八丁目5番1号 | |||||

| (3) 代表者の役職・氏名 | 代表取締役 朝倉 智也 | 代表取締役 滝澤 貴志 | |||||

| (4) 事業内容 | ファイナンシャル・サービス事業 アセットマネジメント事業 | セキュリティ監査・コンサルティングサービス、脆弱性診断サービス、情報漏洩IT対策サービス | |||||

| (5) 上場市場 証券コード | 東京証券取引所 市場第一部 4765 | 東京証券取引所 JASDAQ 4398 | |||||

| (6) 資本金の額 | 3,363百万円 | 292百万円 | |||||

| (7) 設立年月日 | 1998年3月27日 | 2000年11月30日 | |||||

| (8) 発行済株式数 | 89,673,600株 | 4,006,930株 | |||||

| (9) 決算期 | 3月31日 | 6月30日 | |||||

| (10) 大株主及び持株比率 | 大株主 | 持株比率 | 大株主 | 持株比率 | |||

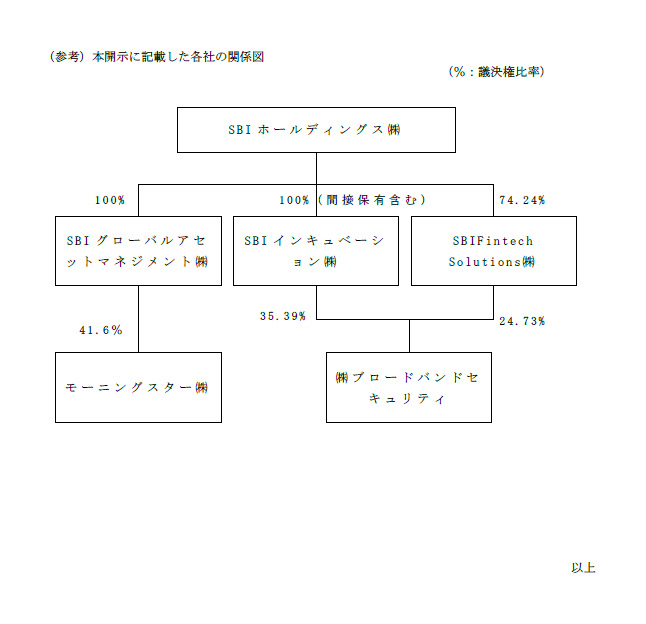

| SBIグローバルアセットマネジメント株式会社 | 41.6% | SBIインキュベーション株式会社 | 35.3% | ||||

| SBIFinTech Solutions株式会社 | 24.7% | ||||||

| SBIホールディングス | (41.6%) | SBIホールディングス | (60.1%) | ||||

| SBIグローバルアセットマネジメント株式会社、SBIインキュベーション株式会社、SBIFinTech Solutions株式会社は、SBIホールディングスの子会社です。 ( )書は間接保有比率です。持株比率は、自己株式を除いて計算しています。 | |||||||

| (11) | 直前事業年度の財政状況及び経営成績 | ||||||

| 2021年3月期 | 2020年6月期 | ||||||

| 純資産 | 12,358,931千円 | 920,152千円 | |||||

| 総資産 | 14,189,850千円 | 2,702,632千円 | |||||

| 1株当たり純資産 | 133円95銭 | 237円20銭 | |||||

| 売上高 | 7,485,655千円 | 4,176,183千円 | |||||

| 営業利益 | 1,765,406千円 | 342,127千円 | |||||

| 経常利益 | 2,155,698千円 | 314,348千円 | |||||

| 当期純利益 | 1,318,528千円 | 218,224千円 | |||||

| 1株当たり当期純利益 | 15円34銭 | 55円10銭 | |||||

| 1株当たり配当金 | 16円00銭 | 10円00銭 | |||||

5.分割する事業部門の概要

(1) 分割する部門の事業内容

UI/UX関連の技術を用いて、ウェブサイト改善のための分析・アドバイス業務、ウェブサイトの制作支援業務ほかウェブ・コンサルティングを行なっております。金融機関からフィンテック関連のウェブサイトの開発などの受注が主な売上です。

(2) 分割する部門の経営成績

| 2021年3月期 | |

| 売上高 | 330,421千円 |

(3) 分割する資産、負債の項目及び帳簿価格

以下の資産・負債を2021年6月30日現在の帳簿価格をもって分割します。

2021年3月31日現在の分割対象資産・負債の帳簿価格は以下のとおりです。

| 売掛金 | 32,592千円 |

| ソフトウェア、サーバ他 コンピュータシステム | 23,811千円 |

| その他資産 | 103千円 |

| 資産合計 | 56,506千円 |

| 買掛金 | 52,408千円 |

| その他負債 | 3,775千円 |

| 負債合計 | 56,184千円 |

6.会計処理の概要

共通支配下の取引として会計処理いたします。

7.会社分割後の状況

当該分割により、当社の名称、所在地、代表者の役職・氏名、事業内容、資本金、決算期等に変更はありません。

8.今後の見通し

2022年3月期の連結業績への影響

5.(2)分割する部門の経営成績に記載の売上金額の9ケ月相当額が減少する見込みです。

9.支配株主との取引に関する事項

(1) 「支配株主と取引を行う場合における少数株主保護の方策に関する指針」との適合状況

分割承継会社であるブロードバンドセキュリティは、当社と同一の親会社(SBIホールディングス)をもつ会社であり、当該会社分割は、支配株主との取引に該当いたします。

当社は、親会社や親会社グループ企業から制約を受けることなく独立性を確保するため、会社法に基づく内部統制システムに関する基本方針の一部として、「支配株主と取引を行う場合における少数株主保護の方策に関する指針」を取締役会で次のように定め、コーポレート・ガバナンス報告書において開示しております。

「親会社、親会社の子会社、子会社との取引は、他の取引先と同様の基本条件、公正な市場価格によって行い、適正な取引を確保する。」 当社は、本会社分割の検討にあたり、後述(2)に記載のとおり、支配株主であるSBIホールディングスと利害関係を有しない第三者算定機関を選定し、分割対象事業の価値の算定を依頼し、その算定結果を参考に、ブロードバンドセキュリティと慎重に交渉・協議を行い、対価を決定いたしました。

また、後述(3)に記載のとおり、支配株主であるSBIホールディングスと利害関係を有しない当社の独立役員である社外取締役大鶴基成氏、社外取締役ビリー・ウェード・ワイルダー氏、社外監査役長野和郎氏および社外監査役小竹正信氏から、「本事業の会社分割が、少数株主にとって不利益なものでない」とする旨の意見書を入手いたしました。

さらに、後述(4)に記載のとおり、「利益相反を回避する措置」を講じております。

そのため、本会社分割は、当社の「支配株主と取引を行う場合における少数株主保護の方策に関する指針」に適合しているものと判断しております。

(2) 公正性を担保するための措置

SBIホールディングスは当社の支配株主であることから、当社は、本会社分割の検討にあたり、取得価格の公正性を担保する観点から、独立した第三者算定機関として笠原公認会計士事務所を選定し、分割対象事業の価値の算定を依頼し、その算定結果の報告を受けました。当社は、その算定結果を対価決定の基礎として、ブロードバンドセキュリティと真摯に交渉・協議を行い、2.(3)記載の会社分割に係る割当ての内容(分割対価)により本会社分割を行うことを、2021年5月14日開催の取締役会で決議いたしました。

(3) 当該取引が少数株主にとって不利益でないことに関する、支配株主と利害関係のないものからの意見書

当社は、本会社分割を検討するにあたり、支配株主であるSBIホールディングスと利害関係を有しない当社の社外取締役あるいは社外監査役であり、東京証券取引所に独立役員として届出している大鶴基成氏、ビリー・ウェード・ワイルダー氏、長野和郎氏および小竹正信氏に、本事業に関する当社の決定が当社の少数株主にとって不利益なものでないか否かに関する検討を依頼し、2021年5月13日付で、4氏より、当社等が計画している本会社分割は、当社の少数株主にとって不利益なものではないとする旨の意見書を取得しております。その主な内容は次のとおりです。

本会社分割の目的、内容、分割対価の公正性、交渉の過程の状況、当社等の企業価値向上などの観点から総合的に検討した結果、当社等が計画している本会社分割は、当社の少数株主にとって不利益なものでないと判断する。

① 本会社分割の目的について

本会社分割は、分割会社と承継会社が、本事業について、ブロードバンドセキュリティの株式と等価交換する取引であり、本会社分割の目的・内容に、少数株主に不利益となる意図や要因は見当たらない。

② 本会社分割の対価の公正性・妥当性について

本会社分割の対価は、独立した第三者算定機関として、笠原公認会計士事務所を選定して算定を依頼し、同社から提出を受けた事業価値算定書記載の事業価値の範囲内で決定されている。

③ 本会社分割の交渉の過程について

分割対価の決定にあたって、当社とブロードバンドセキュリティは、各々において、独立した第三者算定機関を選定し、事業価値算定書を入手し、その算定結果をもとに、真摯にかつ対等の立場で、本会社分割の対価の交渉を行なっている。

また、上記の分割対価は、ブロードバンドセキュリティが入手した事業価値算定額の範囲内でもあると聞いている。

さらに、ヒヤリングや資料検討によっても、分割対価の決定の交渉が当社の支配株主であるSBIホールディングス株式会社に有利に進められたと思われる点は認められず、本件取引の交渉過程に、少数株主にとって不利益となる要因はないと考えられる。

④ 本会社分割による企業価値向上について

当社は、本会社分割の対価としてブロードバンドセキュリティの株式556,844株を取得するが、ブロードバンドセキュリティの株式(以下、当該株式という。)は、東京証券取引所JASDAQ市場に上場されており、その時価は1,143,200千円である(2021年5月11日終値で換算)。

本会社分割により、当社の時価純資産が2021年5月11日終値換算で、1,143,200千円増加することとなる。

さらに、本会社分割により、ブロードバンドセキュリティが、同社のセキュリティ診断サービス・コンサルティングサービスと本事業を融合し、そのシナジー効果をもって、サービス価値の増加と業容を拡大し、同社の時価総額が増大すれば、当社の時価純資産がさらに拡大するものと考えられる。

当社の時価純資産が拡大することは、本会社分割は少数株主にとって不利益なものではないと考えられる。

(4) 利益相反を回避するための措置

当社は、本会社分割が支配株主との取引に該当することから、利益相反を回避するため、以下のような措置を講じております。

SBIホールディングスの代表取締役社長を兼務している当社取締役北尾吉孝氏は、当社における意思決定の公正性を担保し、利益相反を回避する観点から、本会社分割に係る当社の取締役会の審議及び決議に参加しておりません。2021年5月14日開催の当社取締役会においては、社外取締役および社外監査役が審議に参加のうえ、本会社分割契約を締結することを決議いたしました。